Beneficios a la actividad realizada por residenciales de adultos mayores - Decreto de DGI 378/020

Con este decreto se brinda la posibilidad de acceder a los beneficios fiscales de la ley de inversiones a aquellas contribuyentes del IRAE que ofrezcan vivienda permanente, o brinden alojamiento de horario parcial, alimentación, higiene, atención psicosocial, atención geriátrico-gerontológica tendiente a la recuperación, rehabilitación y reinserción del adulto mayor a la vida de interrelación y cualquier otro servicio para promover la salud integral de los adultos mayores, quienes no podían acceder anteriormente por ser considerados casa-habitación.

Este decreto busca otorgar mayores beneficios fiscales a través del incentivo de la inversión en infraestructura, acondicionamiento y equipamiento para la atención a los adultos mayores.

A continuación, expondremos los aspectos que consideramos más relevantes sobre los beneficios y obligaciones de quienes deseen amparase.

- INVERSIONES COMPRENDIDAS

Las inversiones alcanzadas por los beneficios, para aquellos que soliciten el proyecto de inversión, son la adquisición de los siguientes bienes que tengan por destino integrar el activo fijo de la empresa:

- Bienes corporales muebles por un valor total mínimo por concepto adquirido de UI 500 (aproximadamente USD 53). Quedan excluidos los vehículos no utilitarios.

- La construcción de bienes inmuebles o mejoras fijas en inmuebles propios o que sean propiedad de terceros, siempre que se cuente con contrato de arrendamiento con plazo remanente mínimo de 5 años.

- INVERSIONES COMPUTABLES

Las inversiones elegibles serán las ejecutadas a partir del inicio del ejercicio de presentación de la solicitud de la declaratoria promocional por parte de la empresa, o en los 6 meses anteriores al primer día del mes de presentación de dicha solicitud y por hasta un plazo máximo total de 5 ejercicios.

- REQUISITO DE LA SOLICITUD

Al igual que otros proyectos de inversión, a efectos de obtener la declaratoria promocional, la empresa deberá de presentar ante Ventanilla Única (en la forma que COMAP lo determine), un proyecto de inversión con todos los datos necesarios. Este será evaluado por los organismos competentes. A efectos de designar los beneficios, la COMAP tendrá en cuenta el objetivo e indicador “Generación de Empleo”, asignando un puntaje en función de los resultados esperados del proyecto, disponiendo un puntaje mínimo para acceder a la declaración promocional en función al monto de la inversión.

- BENEFICIOS

Si bien el decreto no establece los criterios de asignacion de beneficios, en la página de la COMAP se encuentran disponibles y los exponemos a continuación:

- Impuesto a la renta de las Actividades Económicas (IRAE)

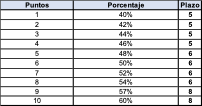

La exoneración del IRAE que gozarán las empresas resultará de un porcentaje de la inversión elegible derivado de aplicar la matriz del indicador. Se establece que, con la obtención de un punto se podrá acceder al 40% de exoneración del impuesto mencionado, con un plazo de 5 años para hacer uso. No obstante, obteniendo el puntaje más alto (diez puntos), la exoneración podría alcanzar el 60% con un plazo equivalente a 8 años.

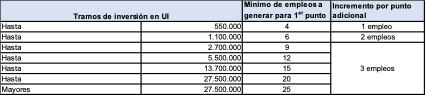

El puntaje va desde cero a diez dependiendo de la inversión que la empresa está dispuesta a efectuar y la cantidad de empleados a contratar (mínimo uno). A continuación, se exponen los cuadros que establecen, inversiones mínimas, cantidad de empleos nuevos a contratar, exoneraciones que se pueden lograr y años de goce de estas.

Es importante mencionar que, en cada ejercicio la empresa podrá exonerar su obligación de pago de IRAE, con las siguientes consideraciones:

- Las inversiones efectivamente realizadas en el período comprendido entre el inicio del ejercicio y el plazo establecido para la presentación de la declaración jurada de IRAE, se podrán considerar efectuadas en dicho ejercicio.

- A los efectos de la determinación del uso del beneficio en cada ejercicio, el monto de las inversiones ejecutadas se convertirá a UI considerando la UI vigente el último día del mes anterior al momento en que se realice la inversión.

- El IRAE exonerado no podrá exceder el 90% (noventa por ciento) del impuesto a pagar.

- Beneficios transitorios

El porcentaje de exoneración que se determine por aplicación del indicador de los proyectos de inversión que se presenten hasta el 31 de marzo de 2021, se incrementará en un 20% no pudiendo superar los límites expuestos anteriormente.

Por otro lado, esto será aplicable para las inversiones ejecutadas hasta el 31 de diciembre de 2021, siempre que representen al menos el 75% de la inversión total comprometida del proyecto. Si finalizados dichos plazos la empresa utilizó el beneficio adicional y no ejecutó al menos el 75% de la inversión, deberán reliquidar los tributos exonerados indebidamente, sin multas ni recargos, actualizados por la evolución de la Unidad Indexada.

A su vez, las inversiones realizadas entre el 1 de abril de 2020 y el 31 de marzo de 2021, se computarán por el 150% del monto invertido a los efectos del cómputo del monto exonerado del IRAE.

- Impuesto al Patrimonio (IP)

La exoneración del Impuesto al Patrimonio (IP) sobre bienes muebles del activo fijo que no se amparen en otros beneficios será por toda la vida útil. No obstante, la exoneración del IP sobre obras civiles tiene una duración de 8 años si el proyecto está ubicado en Montevideo y 10 años si está radicado en el interior del país.

- Tasas y tributos a la importación.

La exoneración alcanzará a las tasas y tributos a la importación de bienes muebles para activo fijo y materiales destinados a las obras civiles, que no se amparen en los beneficios de los regímenes precedentes, declarados no competitivos de la industria nacional por la Dirección Nacional de Industrias del Ministerio de Industria, Energía y Minería.

- Impuesto al Valor Agregado (IVA)

Implicará una devolución del IVA en régimen de exportadores para la adquisición en plaza (debidamente documentada) de materiales y servicios destinados a las obras civiles y de los bienes muebles destinados al proyecto de inversión.

Finalmente, la norma establece otros puntos de relevancia tales como:

- Presentación de Control y Seguimiento

- Incumplimientos y sanciones

- Ampliaciones

- Margen de tolerancia en la matriz del indicador

- Enajenación o sustitución de inversión elegible

- Re-puntuación

- Incentivos para micro y pequeñas empresas

En Mazars contamos con un equipo especializado en el tema para abordar todas las consultas que puedan surgir al respecto.